「リバースモーゲージは金融機関と自治体で金利に違いがあるの?」

「リバースモーゲージの種類による金利の違いはある?」

リバースモーゲージの利用を検討している方で、上記のような悩みを抱えている方は少なくありません。

実際、金融機関を利用するか自治体を利用するかなど、リバースモーゲージの種類によっても、金利に違いがあるためです。

そのため、金利の違いをよく理解したうえで、検討しているリバースモーゲージがご自身に合っているかどうかを判断することが重要です。

この記事では、「リバースモーゲージの金利相場」や、「リバースモーゲージを利用する際に押さえておくべき注意点」について詳しく解説していきます。

リバースモーゲージを検討している方は、この記事を参考にしてみてください。

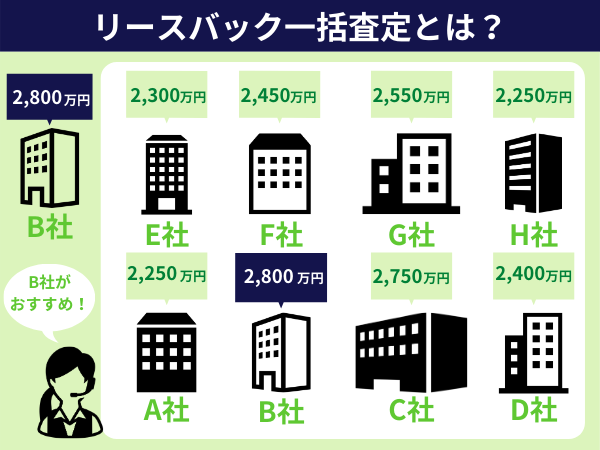

もし任意売却やリースバックを検討しているなら、1社だけの査定を信用するのは危険です。

不動産の価格に決まった金額はありません。

同じ物件の査定でも、不動産会社によって300万円以上も差が出ることもあります。

たまたま依頼した会社の査定額が相場より安ければ、本来3,000万円で売れた家を2,700万円で手放すことにもなりかねないのです。

最高値を知らずに安売りして大損しないために、必ず複数社に査定を依頼しましょう。

「リースバックをやってる会社を複数探すのは面倒・・・」

と感じる人は、最大10社に無料でまとめて見積もりできる「家まもルーノ」が便利です。

家まもルーノを利用すれば、リースバック業者を探す手間をカットできるだけでなく、会社とのやり取りをすべて代わりにやってくれます。

最短5日で現金化できるので、急いで手元に資金が必要な人にもおすすめです。

完全無料&1分で利用できる機能なので、大金をドブに捨てることにならないためにも、ぜひ試してみてください。

目次

リバースモーゲージの仕組み

リバースモーゲージは自宅を担保に入れることで、金融機関や自治体などから資金を借り入れ、返済は契約者の死後に自宅を売却して行うといった仕組みです。

特徴としては、主にシニア世代を対象とした資金調達の方法であるため、若い世代の人が利用できないように、住宅ローンと違って「60歳以上」などの年齢制限が設けられていることが挙げられます。

また、融資額については、自宅の評価額が全額融資されるわけではなく、評価額の50~80%程度になるケースが多いです。

このように、リバースモーゲージは多少制限が多いですが、以下のメリットがあるため、利用する方が増加しています。

- 生前の借り入れに対する返済は利息のみ

- 慣れ親しんだ家に住み続けることができる

- 住宅ローンが利用できない高齢の方でも利用できる

ただし、以下のデメリットがあることも覚えておきましょう。

- 不動産価格が下落すると利用額が減ってしまう

- 金利上昇の影響を受ける

- 資金用途に制限がある

リバースモーゲージを利用して後悔しないためには、メリットとデメリットをよく理解したうえで、ご自身に合っているのかを判断することが重要です。

リバースモーゲージの金利を徹底比較

リバースモーゲージは、取り扱いをする金融機関や地方自治体が管理している不動産担保型生活資金によって、金利に違いがあります。

実際に、住宅金融支援機構と提携している金融機関が提供する「リ・バース60」と、国や自治体が運営する不動産担保型生活資金の金利を比較してみましょう。

それぞれ解説していきますので、違いをよく理解したうえで、リバースモーゲージを利用する際の参考にしてください。

金融機関が取り扱うリ・バース60の場合

「リ・バース60」とは、住宅ローン型と言われるリバースモーゲージで、資金用途が住宅の購入やリフォームなどに限られています。

この金融機関が取扱う「リ・バース60」の金利相場は、2~3%程度です。

例えば、みずほ銀行の「みずほリ・バース60」は、金利が「2.475%」に設定されています。

ただし、リ・バース60の金利は、「リコース型」と「ノンリコース型」の種類の違いによっても変わってくるので、注意が必要です。

「リコース型」と「ノンリコース型」の特徴や金利の違いについても解説していくので、内容をよく理解しておくようにしましょう。

リコース型

リコース型とは、契約者が死亡した後の自宅売却後に残債があった場合、相続人が残債額を完済する必要があるリバースモーゲージです。

金利は、2%前後とノンリコース型より低い傾向にあります。

ただし、残債がある場合は完済義務がありますので、相続人の資金的余裕が無い場合は、おすすめできません。

リコース型を利用する場合は、相続人の方ともよく相談のうえで、選択するようにしてください。

ノンリコ―ス型

ノンリコース型とは、自宅を売却した後に融資額の残債があった場合でも、相続人が完済する必要がないリバースモーゲージです。

リコース型と比較すると、金利は高く設定されており、金利相場は約3%前後になります。

毎月の返済額はリコース型と比較すると高くなりますが、亡くなった後に相続人に金銭的負担をかけなくて良いメリットがあるため、ノンリコース型を選択される方が多いです。

不動産担保型生活資金の場合

自治体の不動産担保型生活資金は、金利上限が3%で、現在の金利は1.1%に設定されています。

金融機関が提供するリバースモーゲージと比較すると、かなり金利が低いのが特徴です。

不動産担保型生活資金は、居住用不動産を有する低所得の高齢者世帯に対して、その不動産を担保として生活資金の融資を行う制度であり、自立支援を目的としているため、金利は金融機関などと比べて低めに設定されています。

ただし、利用するには、所得制限などの要件を満たす必要があるので注意が必要です。

ちなみに、貸付限度額についても、居住用不動産(土地)の評価額の70%程度と一般的なリバースモーゲージと比較しても高く設定されています。

このように、一般的なリバースモーゲージとは違う特徴があるので、不動産担保型生活資金の利用を検討している方は、要件などを満たしているのかを各自治体の社会福祉協議会に問い合わせるようにしてください。

リバースモーゲージを利用する際に押さえておきたい金利に関する3つの注意点

リバースモーゲージを利用する際は、金利に関する注意点を把握しておくことが重要になります。

注意点を理解しておかないと、リバースモーゲージを利用したことを後悔する事態になりかねないためです。

このため、ここでは以下の押さえておくべき金利に関する注意点について解説していきます。

- 金利上昇リスクがある

- 金利が低い代わりに手数料が高い可能性がある

- 長生きすると金利の支払い総額が大きくなる

内容をよく確認して、リバースモーゲージを利用するかどうかを判断するようにしてください。

押さえておきたい金利に関する注意点1.金利上昇リスクがある

リバースモーゲージは、変動金利が採用されていることが多く、金利上昇リスクがあります。

仮に金利が上昇すると、毎月の返済額が増えるため家計を圧迫してしまい、年間単位で見ると大きな支出に発展しかねません。

ただし、2022年2月の長期金利の上昇を受けて大手銀行が固定金利を引き上げているものの、現在は低金利が続いており、いきなり大幅な金利上昇が起きる可能性は低いです。

押さえておきたい金利に関する注意点2.金利が低い代わりに手数料が高い可能性がある

金利が低くなっている分、手数料が高くなっているケースがあるため、注意する必要があります。

金利が他のリバースモーゲージと比較して安いからといって、安易に契約してしまうと、手数料が多く掛かってしまい、損害を出しかねません。

そういった事態にならないためにも、契約を行う際は契約内容をよく確認することが重要です。

押さえておきたい金利に関する注意点3.長生きすると金利の支払い総額が大きくなる

長生きすると返済期間が長くなるため、返済額が大きくなってしまいます。

リバースモーゲージは契約者が亡くなった後に担保にしている物件を売却して返済する仕組みであるため、生きている限り毎月利息を支払わなければならないためです。

長生きは本来非常に望ましいことですが、長生きするほど生涯での支払額が増えてしまうリスクが発生してしまうので、長生きすることを見据えたうえで、手元に資金を残しておくようにしましょう。

まとめ

リバースモーゲージは、民間の金融機関か自治体の不動産担保型生活資金かによって金利が異なります。

また、住宅ローン型のリバースモーゲージである「リ・バース・60」の場合は、「リコース型」や「ノンリコース型」によっても異なるため、種類による金利の違いも把握しておくことが重要です。

そのため、この記事では、「リバースモーゲージの金利相場」や、「リバースモーゲージを利用する際に押さえておくべき注意点」について詳しく解説してきました。

リバースモーゲージを検討している方は、この記事を参考にしてみてください。